中金研究

我们认为国内茶行业发展潜力大、品牌化空间大。规模上,我国茶叶消费位列全球第一,产品健康属性、新消费场景驱动行业增长。格局上,机械化水平低叠加乡村振兴产业属性,我国茶业仍以家庭作坊和小企业为主,当前产业链效率低,长期整合空间大;借鉴海外,我们建议应更注重品牌打造、产品包装化,并辅以并购等方式,加快行业整合、树立品牌效应。

Abstract

摘要

生意特质:1)产品属性好:茶是健康、提神的消费品,品类多样且口味丰富,兼具礼品和投资属性,价格带宽;2)生意模式多样:一是单品类vs多品类,主因影响规模天花板;二是重生产还是重门店,后者销售费用率较高;3)行业对比:我们对比茶叶与白酒、咖啡的产品属性发现,茶叶胜在价格区间宽、文化底蕴厚、健康,弱在年轻化、社交属性和投资属性。

规模大:我国是全球茶叶生产和消费大国,但内销强、出口弱。据国际茶叶委员会,2023年我国茶叶生产和消费量全球第一,内销规模超3,000亿元,2012-2023年行业量价稳增,以量增为主,其中价增跑赢CPI。我们认为茶叶的健康属性、现制茶饮和即饮茶等新消费场景的增长驱动量增,线上化和便捷化发展也助力茶叶向年轻人渗透。我国茶叶出口较弱,在我国生产量占全球49%情况下,出口量仅占全球18%,主因我国生产以绿茶为主,而国际消费以红茶为主,且我国茶叶品质相比国际还存提升空间。

格局散:行业仍在整合初期,以家庭作坊和小企业为主,CR10仅3.3%。我国茶企众多,但行业长期处在“有品类无品牌”的境况,2022年CR10仅3.3%。一方面上游生产效率低,依赖人工且基础设施落后,机械化水平较低;另一方面下游消费者饮茶偏好具有区域性,品牌发展较为缓慢。

龙头企业如何做大:1)他国之鉴:印度和土耳其茶行业集中度高,其中印度主要受益于行业高度机械化、产品高度包装化,优势公司通过并购、渠道扩张和产品创新提升份额;而土耳其茶业主要由政府整合资源,国营企业ÇAYKUR份额超60%;2)品牌之鉴:全球第一大茶品牌立顿的成功在于产业链的深耕,上游进行全球采购+优质品控、中游注重研发以及质量稳定、下游以消费者为导向,并有联合利华渠道助力扩张;而我国近几年茶品牌也发展迅速,例如小罐茶定位礼品茶,着重建立国内消费者对好茶标准、价格、冲泡方式的认知,成为国内茶企新起之秀。

风险

需求恢复不及预期风险;行业竞争加剧风险;食品安全风险等。

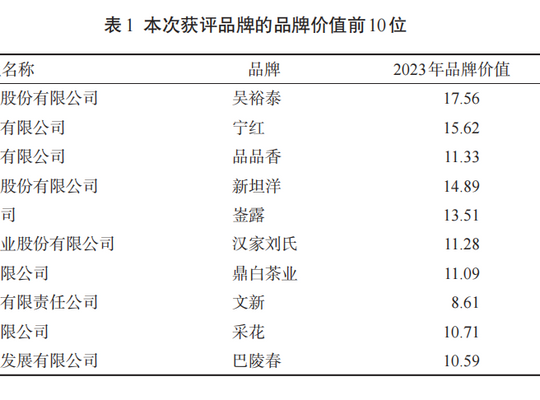

Text

正文

一、茶,是一门什么样的生意?

1.产品属性:具有保健、提神和礼赠属性的特殊消费品

茶叶含有多种活性成分,具有一定的保健功效。据《茶叶活性成分的功能及其健康食品研究进展》和中国茶叶协会数据,茶叶具有抗氧化、降血脂、抗癌、延缓衰老等功能,这主要归功于活性物质如茶多酚、茶多糖和茶氨酸等。

茶叶具有一定提神功效,但实际效果弱于咖啡。据《茶叶功能成分的健康作用研究新进展》论文,咖啡碱在干茶中占比2-4%,而咖啡碱具有提神醒脑和缓解疲劳的功能。据北京科学中心,虽然咖啡碱在干茶中的占比相比咖啡豆中更高,但因冲泡水量的差异,实际喝茶摄入的咖啡因只是喝咖啡的60%左右。

图表1:茶叶功能成分及其功效举例

资料来源:《茶叶活性成分的功能及其健康食品研究进展》(彭凯雄等,2023年),《茶叶功能成分的健康作用研究新进展》(刘仲华等,2021年),中国茶叶学会,中金公司研究部

茶叶口味品种丰富,国内绿茶产量超半数。我国茶叶生产和消费均以绿茶为主,海外消费则以红茶为主。据中国茶叶流通协会,2023年我国绿茶产量占比国内总产茶量的58%,而红茶、黑茶和乌龙茶分别排第2-4位。不同类别的茶叶主要是加工工艺差异,从而形成了发酵程度从低到高的六大类别。

图表2:中国茶叶品类格局

资料来源:Wind,国家统计局,中国茶叶流通协会,中国国家标准官网,普洱茶网,中金公司研究部

我国茶叶价格带宽,具有礼品属性,特殊品种还有一定投资属性。1)我国茶叶价格带宽,礼品价格高于自饮:据艾媒咨询数据,2022年自饮场景消费价格带以100-400元为主,占比73%,而送礼场景以200-600元为主,占比约58%。2)另外,一些特殊茶叶品种如普洱具备一定投资属性,因其保质期可长达数十年,且高端普洱产量低,例如2015年老班章年产量约60-70吨,而普洱整体产量为13万吨,老班章产量占比仅0.05%。目前普洱茶已有独立的投资交易市场,据大益行情网数据,截至2023年10月26日“601班章有机青散提”行情价为25万元/提(一提约2.8千克),较2013年6月24日的行情价上涨519%。

图表3:消费者单次购买茶叶的消费金额(2022年)

注:一般单次购买的茶叶规格为200-500g

资料来源:艾媒咨询,中金公司研究部

2.生意模式:单品类VS多品类?生产型VS门店型?

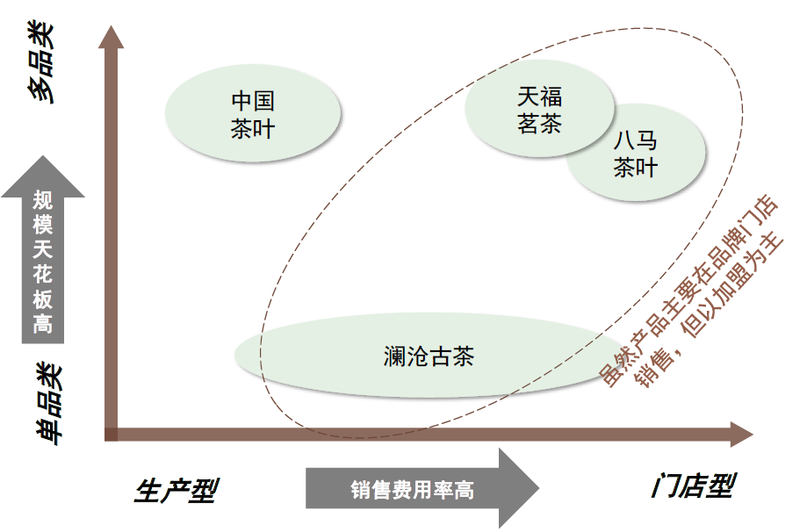

我们可将国内茶企生意模式大致分为两个维度,一是企业布局多少种茶叶(单品类vs.多品类),二是企业注重生产还是注重打造品牌门店(生产型vs.门店型)。

因国内茶叶品牌不强,单品类难以做大,所以目前来看多品类布局更易做大公司规模;门店型茶企的销售费用率更高、品牌露出率高,但毛销差难下定论。我们可将中国茶叶、澜沧古茶、天福茗茶和八马茶叶四家公司在品类和生产销售模式两个维度进行分类。

► 单品类vs.多品类:主要影响收入规模。澜沧古茶主要做普洱茶,品类较为单一,公司2023年收入约5亿元;另外三家公司均为多品类布局,其中天福茗茶2023年收入约17亿元,中国茶叶和八马茶叶2021年收入均超17亿元。我们认为多品类布局可打开茶企收入天花板。

► 生产型vs.门店型:主要影响销售费用率,毛销差大小难下定论。中国茶叶重生产,主要是批发模式,公司2021年销售费用率为16%;而另外三家公司注重门店打造,终端均有品牌专卖门店(虽然主要为加盟店模式,但仍有部分直营门店运营),其2021年销售费用率均高于中国茶叶。但从毛销差角度来看,生产型和门店型企业的差异难下定论,我们认为这和公司的产品定位、参与的具体生产环节、自营门店占比等因素相关,例如澜沧古茶主要购买未加工的毛茶进行生产和在门店销售,而天福茗茶和八马茶叶主要是购买成品茶进行销售,所以澜沧古茶的毛销差会更大。

图表4:中国茶企生意模式可分为两个维度

资料来源:中金公司研究部

图表5:不同生意模式茶企的财务指标对比

资料来源:Wind,公司公告,中金公司研究部

3.行业对比:与白酒、咖啡行业相比,优劣势何在?

我们通过对比茶叶与白酒、咖啡的产品属性发现,茶叶胜在价格区间宽、文化底蕴厚、健康,弱在年轻化、社交属性和投资属性。从行业增长和格局角度对比看,茶叶量增为主,格局分散,亟待龙头整合。

茶叶 vs 白酒:“健康”vs“高情绪价值”

茶叶和白酒都是我国传统文化的代表消费品,自用和礼品属性并存,但两者的行业空间、格局和盈利性的差异较大:1)规模方面,茶叶和白酒均为千亿元级大行业,但茶叶是量增驱动,白酒为价增驱动。2)格局方面,茶叶格局非常分散,而白酒格局相对集中。3)盈利方面,两者利润率(包括毛利率和净利率)均较高,但白酒的更高。

量价驱动差异的底层逻辑:茶叶具有健康属性,而白酒的社交属性、价格认知和投资属性更强。从量的驱动来看,茶叶具备健康属性、消费者年龄段更宽,据中国酒业协会,白酒产量自2016年达历史高点后至2023年呈下降趋势,而茶产业因其健康属性,量增周期更长。从价的驱动来看,白酒提价能力远高于茶叶,一是白酒社交属性更强,二是好酒的价格分层和认知度高,而好茶品质和价格缺乏普遍认知,不利于行业定价和提价;三是白酒投资属性更强,而茶叶整体同质化,虽然名茶具有一定稀缺性,但缺乏消费者认知。

图表6:相比白酒行业,茶行业靠量增驱动,格局更分散,且盈利性相对低

注1:规模和格局数据为2022年数据;注2:毛利率和净利率取上市和提交IPO茶企的中位数(天福、中国茶叶、八马茶叶、澜沧古茶),其中天福和澜沧古茶为2022年最新数据,中国茶叶和八马茶叶为2021年最新数据;注3:取2022年白酒申万行业对应指标的中位数

资料来源:国家统计局,公司公告,中国茶叶流通协会,中金公司研究部

茶叶 vs 咖啡:“传统”vs“年轻”

茶叶和咖啡都具备提神醒脑的作用,在一定程度上有替代性,但两者的规模驱动、格局和盈利性也有差异(由于咖啡形式多样,包括现磨咖啡、即饮咖啡和速溶咖啡,而2022年现磨咖啡规模最大且规模占比逐步提升,我们采用现磨咖啡数据作为咖啡行业的代表)。1)规模上,茶叶和咖啡都是千亿元大行业,均为量增驱动,但咖啡量增幅度远超茶叶,价格方面则是茶稳咖啡降。2)格局上,茶叶格局非常分散,咖啡格局相对集中。3)盈利能力上,两者利润率相似,毛利率均较高,但同时费用率也较高,故而净利率相对低。

茶与咖啡量价驱动差异的底层逻辑:1)量:咖啡量增快,因为渗透空间大,客群更年轻。从年均消费量来看,2022年我国人均茶叶消费量1.6千克,而全球平均0.8千克,但我国咖啡消费量仅10杯左右,远不及全球均值130杯。另外从客户画像来看,咖啡的核心消费人群比茶叶更高线、更年轻。2)价:进入门槛均低,议价能力均较弱。茶企数和咖啡门店数均较多,进入门槛都不高。据企查查,截至2024年2月28日,我国茶叶相关企业数量约258万家;据窄门餐眼,截至2024年4月8日,我国咖啡门店数约19万家(品牌数约960个)。

图表7:我国茶叶、咖啡行业的规模、格局和盈利性对比

注1:规模为2022年数据,茶叶格局为2022年数据,按照品牌收入计算份额;咖啡格局为2023年数据,且按照门店数计算份额;注2:毛利率和净利率取2022年上市和提交IPO的茶企财务数据的中位数(天福、中国茶叶、八马茶叶、澜沧古茶);注3:取星巴克和瑞幸2023财年中位数,其中星巴克2023财年截至2023年10月1日,瑞幸为自然财年

资料来源:Capital IQ,国家统计局,公司公告,中国茶叶流通协会,窄门餐眼,艾瑞咨询,艾媒咨询,中金公司研究部

二、中国是全球第一大茶叶产销国,行业量价齐升

1.中国是全球第一大茶叶生产和消费国,人均消费量仍有增长空间

全球茶叶生产国CR10超90%,中国产量占比全球49%。据国际茶叶委员会,2023年全球茶叶产量约660万吨,茶叶生产国CR3和CR10分别为79%和95%。其中,中国产量全球第一(超320万吨),占比49%;印度和肯尼亚位列其后,占比分别为21%和9%。

全球茶叶消费国CR10达80%,中国消费量占比全球42%。据国际茶叶委员会,2020年全球茶叶消费量约590万吨,茶叶消费国CR3和CR10分别为64%和80%。其中,中国消费量全球第一(245万吨),占比42%;印度和土耳其位列其后,分别占比18%和5%。从进口依赖来看,中国、印度和土耳其主要靠本国生产,而巴基斯坦、俄罗斯、英国和美国主要靠进口。

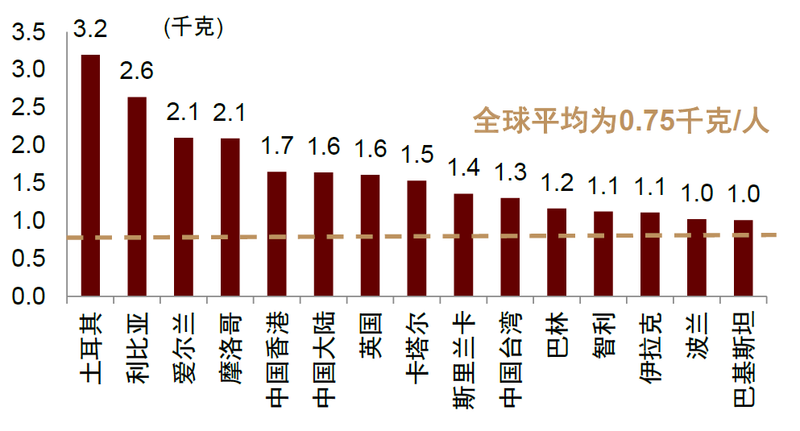

中国人均茶叶消费量排名全球第六,仍有较大发展空间。据国际茶叶委员会,2020年土耳其人均茶叶消费量排名全球第一(3.2千克),虽然我国是全球第一大茶叶生产国和消费国,但人均茶叶消费量排在第六(1.6千克),仅为土耳其的一半,仍有较大发展空间。

图表8:全球前十大茶叶生产国(2023)

资料来源:国际茶叶委员会,中金公司研究部

图表9:全球人均茶叶消费量Top15的国家/地区(2020)

资料来源:国际茶叶委员会,中金公司研究部

2.规模超三千亿,行业以量增驱动,吨价略跑赢CPI,增长有望延续

内销超3,000亿元的大行业,量价齐升,以量增为主。据中国茶叶流通协会数据,2023年我国茶叶内销规模3,347亿元,2012-2023年CAGR为10.0%。从量价拆分来看,2012-2023年茶叶行业规模量价齐升,其中量CAGR为6.2%,价格CAGR为3.5%。广义来看,2022年茶叶衍生品行业-现制茶饮、即饮茶规模分别为1,534和754亿元,2017-2022年规模CAGR分别为14.2%和2.3%,这类新的茶消费场景也贡献了茶行业量增。我们认为未来行业可保持中高单位数增长趋势,销量伴随人均消费提高仍有望保持中单增长趋势,吨价小幅跑赢CPI。

图表10:我国内销茶叶及茶叶衍生品行业规模

资料来源:沙利文,中国茶叶流通协会,中金公司研究部

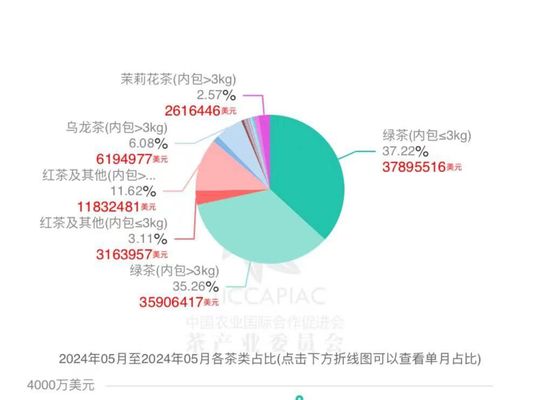

我国茶叶出口占比低,且出口以绿茶为主。2023年我国茶叶行业内销产量约240万吨,而出口量和进口量仅分别为37万吨和4万吨。从2023年的品类销量占比上看,内销以绿茶为主,出口也以绿茶为主(主要出口到摩洛哥等国家),而进口以红茶为主(主要从斯里兰卡等国家为主)。

图表11:我国茶叶内销量、出口量、进口量对比

资料来源:中国茶叶流通协会,中金公司研究部

茶叶均价:长周期跑赢CPI,近五年价格相对平稳,各品类均价相似。2013-2023年十年维度,内销茶叶均价CAGR和CPI的CAGR分别为3%和2%,其中2013-2018年茶叶内销均价明显跑赢CPI,2019-2023年价格跑输CPI,茶叶价格与经济周期关联性高。

虽茶叶整体价格波动小,但名优茶价格波动较大,或对消费者价格认知带来一定困难。我国名优茶因产区固定,其每年受天气影响,产量和质量会有差异,从而导致价格波动;而每种名优茶产量不一,知名度不一,也导致了名优茶之间价格的差距。

图表12:我国茶叶内销均价与CPI对比

资料来源:中国茶叶流通协会,中金公司研究部

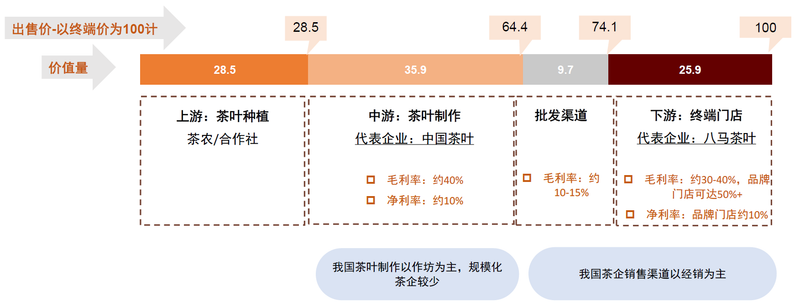

三、长产业链、弱品牌化,行业内外销均有增长空间

价值链概览:我国茶行业上游主要是茶叶种植,中游是以小作坊为主的生产商,通过批发渠道,达到下游终端门店。若按终端售价100单位来计算,上游、中游、批发渠道和下游的价值量分别为28.5、35.9、9.7和25.9,其中中游生产的价值量最大,上游价值高于一般经济作物。从各环节利润率情况来看,中游毛利率可达40%,净利率约10%,渠道毛利率约10-15%,终端毛利率约30-40%,若有品牌门店溢价,毛利率可达50%以上,净利率约10%。

图表13:中国茶叶价值链概览:茶叶制作环节的价值量较大

资料来源:公司公告,普洱茶网,中金公司研究部

1.上游:产量稳步增长,以绿茶品类、西南产区为主,生产效率低

我国茶叶产量稳步增长,产地分散。据国家统计局数据,2023年我国茶叶产量355万吨,2012-2023年产量CAGR为6.2%,整体稳健增长。我国许多省份都产茶叶,2023年福建+云贵川的茶叶产量占比全国近一半,其中云贵川所在的西南地区为茶叶发源地,茶树资源丰富;而福建的茶文化较为丰富,且华南区域自然条件适宜种茶,土壤以砖红壤为主,有机质含量丰富,适宜茶树生长。

上游季节性强,春茶产量占全年四成以上,气候影响产量和品质。据中国茶叶流通协会,春季是中国茶业最重要的生产季节,春茶产量占全年茶叶总产量的40-45%,产值约占全年总产值七成左右,一般每年5月中旬全国春茶季全面结束。气候是影响茶叶生产质量的重要因素,又因春茶产量占比高,因此春季气候对于茶叶生产影响较大。例如春茶采摘中,如果出现霜冻、干旱等天气会影响茶叶生产品质和数量,长期下雨也会影响采摘进度。

上游生产效率仍较低,一是采摘依赖人工,二是基础设施落后。据中国茶叶流通协会发布的《2022年中国茶叶产销形势报告》,我国茶生产存在一些长期问题,1)茶叶采摘主要依赖人工,而随着农村空心化,劳动力不断减少且老龄化,采茶用工成本持续走高。2)茶园基础设施建设滞后。2021年我国30年以上的老茶园面积占比31%,而老茶园平均单产低,病虫害发生率高且偏严重,且这些老旧茶园立地条件较差,不利于推进机械化。大部分山区茶园缺少灌溉设施,防灾能力弱,加剧高温干旱等灾害影响。

图表14:我国春茶产量及产值占比(2022年)

资料来源:中国茶叶流通协会,中金公司研究部

2.中游:以家庭作坊和小企业为主,格局分散、品牌化较弱

我国茶企量多分散,以家庭作坊和小企业为主。据企查查数据,2018-2023年每年我国“茶叶”相关企业注册量均超20万家,截至2024年2月28日,茶叶相关企业数量约258万家。我国茶叶行业集中度低,2022年前十大茶企份额仅3.3%,行业以家庭作坊和小企业为主,还未出现具有较大影响力的茶叶品牌。

当前茶叶“品类”影响大于“品牌”。中国茶行业长期处在有品类无品牌的境况,消费者熟知的是某产区的品类,例如西湖龙井、云南普洱和安溪铁观音等细分品类,但是消费者对于茶企品牌的认知度相对较低。我们认为这背后的主要原因是:1)产地对茶叶品质的影响因素大。2)消费者饮茶习惯和偏好具有区域性。3)我们认为较大的价格波动和各品类较大的价格差距也会给消费者带来价格认知的困难,价格不稳定也可能是我国茶叶难出品牌的原因之一。

图表15:我国茶叶公司竞争格局(2022)

资料来源:沙利文,中金公司研究部

3.下游:健康化、新场景贡献内销增量,出口存发展空间

我们认为茶叶内销市场中,健康化趋势和新消费场景(如现制茶饮和即饮茶)驱动行业量增,且线上化和袋泡茶的发展提高了便捷性,利于消费者触达。

内销需求端:健康化 + 新消费场景

► 1)健康化:驱动茶叶消费频次提升。茶叶本身就是一种天然的健康饮品,并且在我国有悠久的消费历史,我们认为随着人们生活水平的提升,“多饮茶、饮好茶”成为健康生活的一个趋势,从而带动茶叶消费频次的提升。说茶传媒发布的《2022中国茶商业白皮书》,2022年我国消费者有近3成的人每天喝茶(相比2021年提升6ppt),超4成消费者每周喝两到三次(相比2021年提升2ppt)。我们认为在健康化趋势下,茶叶消费量或进一步提升。

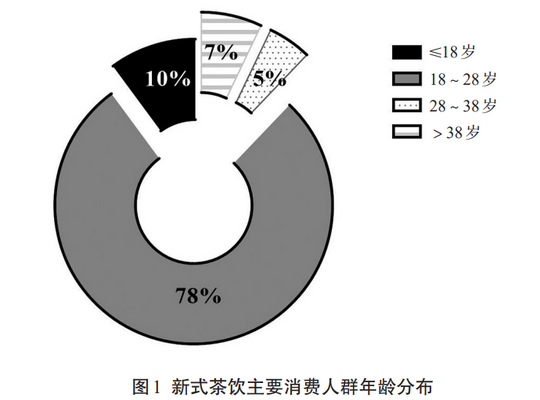

► 2)新消费场景:驱动茶叶衍生消费(包括现制茶饮和即饮茶)。现制茶饮是采用茶叶为基底,辅以不同萃取方式的浓缩液,可添加牛奶、奶盖、水果等调制而成的现制饮品,现制茶饮在品质消费和体验消费趋势下高速增长,据沙利文数据,2022年我国新式茶饮店市场规模超1,500亿元,预计2022-2027年行业CAGR达12%。

内销供给端:线上化 + 袋泡茶便捷度提升

► 1)线上化:吸引年轻客群消费。据中国茶叶流通协会估算,2022年茶叶线上交易额突破330亿元,占比茶行业销售额的约10%,线上交易已经成为了线下渠道的有力补充。京东数据显示,2021年线上35岁以下的茶叶消费者占比已达57%,而据沙利文数据,2022年全行业35岁以下消费者只有24%,线上渠道的年轻化趋势明显。另外,直播带货、短视频也助力茶叶线上消费。如抖音平台在2023年举行“春茶季”“Dou来饮茶节”等一系列茶专题活动。

► 2)袋泡茶:提升茶叶便捷度。相比传统茶叶以盒装或茶饼形式销售,袋泡茶将茶叶独立包装,供单次泡茶使用,具备标准化和便捷化特征,同时降低了消费者的选择成本。据艾媒咨询数据,2022年我国袋泡茶线上规模为180亿元,2015-2022年CAGR达86%。2023年我国茶叶消费者中,喝袋泡茶的消费者比例已达68%,我们认为随着行业便捷度持续发展,该比例或持续提升。

外销:我国茶叶出口占比较低,存在发展空间

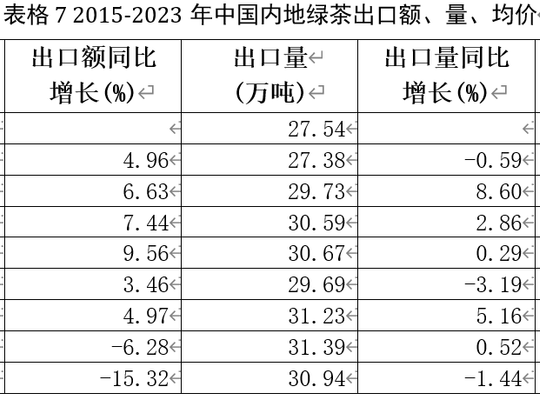

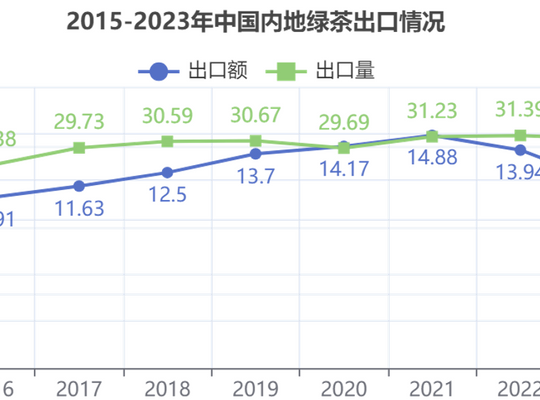

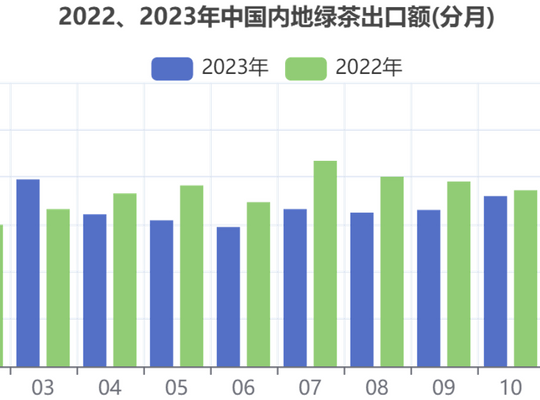

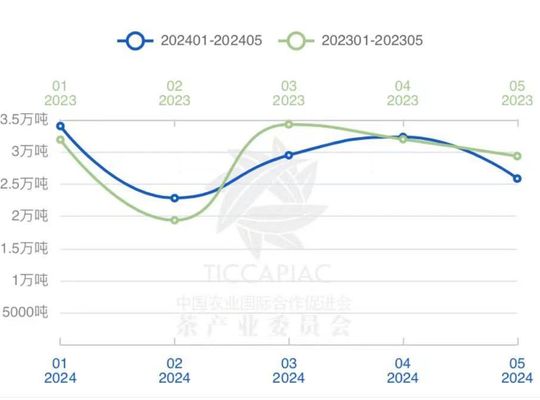

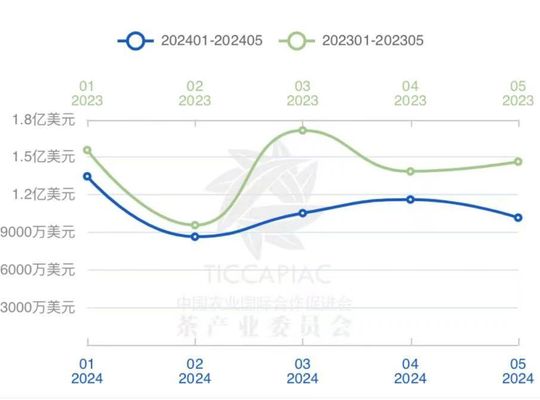

我国茶叶出口金额仅占内销4%,1994-2023年CAGR为6.3%,以价格驱动为主。2023年我国茶叶出口金额为17.4亿美元,仅占内销的3.6%,1994-2023年我国茶叶出口金额的CAGR为6.3%,量、价CAGR分别2.7%和4.4%,以价格驱动为主。

量:我国茶叶出口量仅占本土产量11%,占全球出口总量18%,受茶品类结构影响。据国际茶叶委员会数据,2023年我国茶叶出口量仅占全年产量的11%;又据FAO数据,2022年我国茶叶出口量仅占全球18%,1994-2022年占比提升约1.3ppt,提升较慢。据论文《我国茶叶出口贸易现状及策略研究》[1],我国茶叶出口量较少,主要因为我国优势品种为绿茶,而国际茶叶贸易主流为红茶,绿茶仅占全球消费量的三分之一[2],另外也受我国茶企规模小、深加工技术水平较低、农药残留偏高等影响。参考前五大茶叶产量国中,肯尼亚和斯里兰卡茶叶的出口占比本土产量的85%以上,且以出口红茶为主。

价:全球茶叶出口价格整体偏低,我国均价整体提升趋势,主要为非传统优势品类均价增长。据FAO数据,2022年全球茶叶出口均价为4.1美元/千克,而我国茶叶出口均价为5.7美元/千克,高于全球水平。我国茶叶均价在1994-2012年持续低于全球水平,在2013年首次超过全球均价,并在2016年、2019-2022年超过斯里兰卡出口均价,得益于我国茶叶品质不断提升、“一带一路”的机遇、以及一些非绿茶品类的均价增长(如红茶、乌龙茶在2013-2023年出口均价增长一倍以上)。

图表16:我国茶叶出口量价拆分,及茶叶出口量结构对比(右图,2020年)

资料来源:Wind,FAO,《中国与“一带一路”沿线主要茶叶出口国的茶叶国际竞争力比较分析》(郑宁欣等,2022年),中金公司研究部

四、群雄逐鹿、野蛮生长,国内茶企如何脱颖而出?

从国家角度,印度和土耳其茶行业集中度高,其中印度主要受益于行业高度机械化、产品高度包装化,优势公司通过并购、渠道扩张和产品创新提升份额;而土耳其茶业主要政府整合资源,国营企业ÇAYKUR份额超60%。从品牌/公司角度,全球第一大茶品牌立顿的成功在于产业链的深耕,上游进行全球采购+优质品控、中游注重研发以及质量稳定、下游以消费者为导向,并有联合利华渠道助力扩张;而我国近几年茶品牌也发展迅速,例如小罐茶定位礼品茶,着重建立国内消费者对好茶标准、价格、冲泡方式的认知,成为国内茶企新起之秀。

1.海外借鉴:龙头引领印度行业整合,土耳其由政府主导

印度:CR2近50%,行业19世纪已实现机械化,并购提高集中度

生产环节,印度茶产业在19世纪已实现高度机械化,科学研究提高生产效率。据论文《英属印度茶业经济的崛起及其影响》,印度在英殖民时期从中国引种发展茶行业,19世纪末印度已实现各制茶环节的机械化;1900-1920s,印度茶叶协会开始科学研究茶叶生产。随着生产技术提高,1880s-1920s印度茶叶亩产量快速提升,2022年我国茶叶亩产水平只达印度的43%。

消费环节,印度包装茶占比高,利于品牌化和市场整合。据印度茶叶协会及Mintel研究数据,2017年印度就已成为全球最大的包装茶消费国,其包装茶消费量占比超60%。据印度茶叶协会,有80%的城市消费者和75%的农村消费者倾向于买包装茶,他们认为包装茶的质量好且储存方便。我们认为印度茶行业的包装化有利于品牌打造和市场整合。

印度茶行业CR2近50%,龙头公司通过并购、渠道扩张和产品创新提升份额。据Times of India数据,2020年9月-2021年8月期间,HUL(印度斯坦联合利华,截至2023年联合利华总公司持股62%)和Tata公司茶产品销售额占比分别为25%和22%,份额之和近50%。

► HUL:并购和渠道助力份额提升。据HUL官网,公司早期进行了一系列并购,著名茶品牌立顿(印度)和Brooke Bond均被HUL收购,截至2019年公司旗下有超30个茶品牌。另外,HUL可借助联合利华强大的渠道能力推出其茶产品,据联合利华年报数据,2023年印度市场已成为联合利华在全球的第二大市场,销售额约67亿美元,我们认为联合利华在印度的规模扩张利于其茶品牌渗透。

► 与中国公司专注茶主业不同,印度茶行业龙头多元化布局,茶仅为其业务之一。据HUL年报,2023年HUL业务包含家庭护理、美妆和个护、食品和点心等,茶叶只是食品和点心中的一细分产品。据Tata年报,2023年Tata业务包含包装食品和饮料(茶、咖啡、盐、零食等等),还有国际业务。

图表17:印度茶叶亩产远高于我国

资料来源:印度茶叶协会,中国茶叶流通协会,《英属印度茶业经济的崛起及其影响》(陶德臣,2007年),中金公司研究部

图表18:印度茶行业格局集中(2020.9-2021.8,按销售额计)

资料来源:Times of India,中金公司研究部

土耳其:Top1公司占比超60%,政府整合资源,国营企业高份额

与印度茶行业的市场化运行不同,土耳其政府曾垄断茶业,国营企业ÇAYKUR份额超60%。20世纪土耳其政府颁布的茶叶垄断法深深影响了该国的茶行业格局,1942年土耳其政府就制定了茶叶垄断法,由专门的部门统一处理和销售茶叶;1971年政府颁布茶叶机构法,将茶叶相关的所有业务移交给茶叶总公司ÇAYKUR;虽然1984年后政府取消了茶叶垄断经营,但是大部分私企难以在技术等方面赶上国营企业ÇAYKUR。截至2021年,ÇAYKUR仍占土耳其茶行业60-65%份额,市场十分集中。

图表19:土耳其茶叶市场格局(2021年,按销量)

资料来源:世界绿茶协会,中金公司研究部

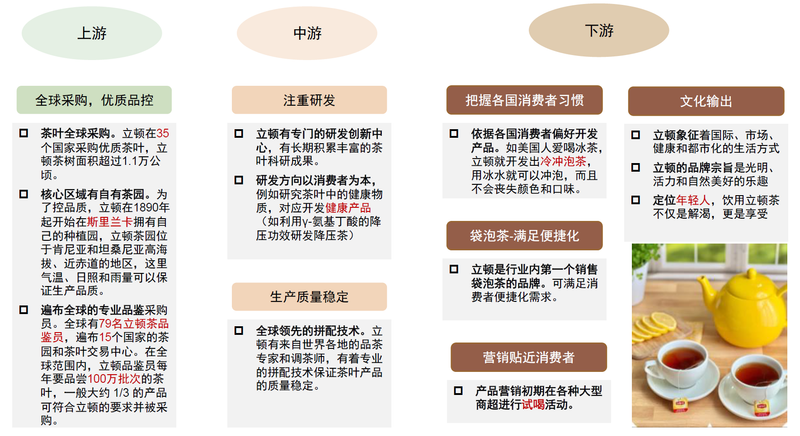

2.品牌打造:立顿胜在产业链深耕

立顿:全球第一大茶品牌,上游重品控,中游重研发,下游贴近消费者

立顿发展历史:创业之初便定位大众,1890s开始全球化,当前已成为全球茶叶第一大品牌。立顿品牌由苏格兰人Thomas Lipton于1890年创立,品牌创立之初就定位大众;1893年立顿开启全球化发展,拓展到美国、印度等国;1972年联合利华收购立顿;1992年进入中国市场,并于1997年在中国茶包市场的销量第一;2005年立顿在全球的销售额超过28亿美元;2021年联合利华将立顿在全球大部分地区的业务出售给了CVC私募基金(英国)。据公司官网,目前立顿仍是全球茶叶第一大茶叶品牌[3]。

我们认为立顿成功的原因在于上游全球采购+优质品控、中游注重研发以及质量稳定和下游以消费者为导向:

► 上游:全球采购,优质品控。立顿在全球范围内采购优质茶叶,为了控品质,立顿还在1890年起开始在斯里兰卡拥有自己的种植园以保证生产品质。另外,立顿有遍布全球的专业品鉴采购员,茶叶需符合立顿严格的标准才可能被立顿采购。

► 中游:注重研发,质量稳定。立顿有专门的研发创新中心,研发方向以消费者为本,例如研究茶叶中的健康物质来对应开发健康产品(如降压茶)。另外,立顿有来自世界各地的品茶专家和调茶师,他们拥有专业的拼配技术保证茶叶产品的质量稳定。

► 下游:以消费者为导向,注重创新、便捷、营销和文化内涵。1)把握各国消费者习惯:立顿会依据各国消费者偏好开发产品,如美国人爱喝冰茶,立顿就开发出冷冲泡茶。2)袋泡茶满足便捷化:立顿是行业内第一个销售袋泡茶的品牌,可满足消费者便捷化需求。3)营销贴近消费者:立顿营销初期在各种大型商超进行试喝活动,以吸引消费者注意。4)文化内涵:立顿不仅注重产品质量和研发,还对全球输出其文化内涵,即饮用立顿象征着国际、市场、健康和都市化的生活方式。

图表20:立顿深耕产业链上中下游

资料来源:公司官网,《“立顿”风靡的品牌效应》(董俊,2011年),《小茶叶变成大品牌——探访英国立顿红茶研发基地》(曹丽君,2006年),《立顿品牌推广策略透析》(曹玉月,2006年),中金公司研究部

五、风险提示

► 需求恢复不及预期风险:受宏观经济影响,居民消费信心和消费能力较弱。若2024年消费需求恢复不及时,则茶行业增长或将受限。

► 行业竞争加剧风险:近年来,随着消费者品牌意识不断增强,茶叶企业间的竞争进一步体现为以品牌、商业模式、营销渠道和质量为核心的综合实力竞争。目前行业竞争态势在预期范围内,但不排除短时间内行业竞争加剧的风险,可能导致行业经营风险加大。

► 食品安全风险:茶叶是我国消费者日常的主要消费品之一。而随着国民对于食品安全的重视程度提高、消费者食品安全意识以及权益保护意识的增强,食品安全已成为食品加工企业日常经营的重中之重。食品安全事件等或引起整个行业的需求扰动,短期波动将加大行业的经营风险。

来源:中金点睛

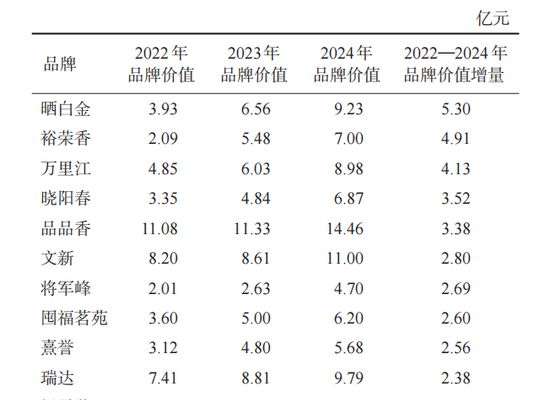

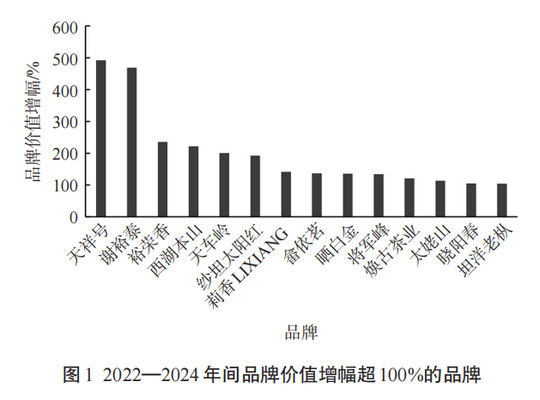

如有侵权 请联系删除